Anskaffelsesverdivurdering innebærer bruk av flere analyser for å bestemme en rekke mulige priser å betale for en anskaffelseskandidat. Det er mange måter å verdsette en virksomhet på, som kan gi vidt forskjellige resultater, avhengig av grunnlaget for hver verdsettelsesmetode. Noen metoder forutsetter en verdsettelse basert på antagelsen om at en virksomhet vil bli solgt til konkurspriser, mens andre metoder fokuserer på den iboende verdien av intellektuell eiendom og styrken til et selskaps merkevarer, noe som kan gi mye høyere verdivurderinger. Det er mange andre verdsettelsesmetoder som ligger mellom disse to ytterpunktene. Følgende er eksempler på verdsettelsesmetoder for virksomhet:

Likvidasjonsverdi . Likvidasjonsverdi er mengden midler som ville bli samlet inn hvis alle eiendeler og forpliktelser til målselskapet skulle selges eller avvikles. Generelt varierer likvidasjonsverdien avhengig av tiden det er tillatt å selge eiendeler. Hvis det er et veldig kortsiktig "brannsalg", ville det antatte beløpet som ble realisert fra salget være lavere enn hvis en bedrift fikk avvikle over lengre tid.

Eiendomsverdi . Hvis et selskap har betydelige eiendomsbesittelser, kan de danne det primære grunnlaget for verdsettelsen av virksomheten. Denne tilnærmingen fungerer bare hvis nesten alle eiendelene til en virksomhet er forskjellige former for eiendom. Siden de fleste bedrifter leier fast eiendom, i stedet for å eie den, kan denne metoden bare brukes i et lite antall situasjoner.

Lettelse fra royalty . Hva med situasjoner der et selskap har betydelige immaterielle eiendeler, som patenter og programvare? Hvordan kan du lage en verdivurdering for dem? En mulig tilnærming er løsningen fra royalty-metoden, som innebærer å estimere royalty som selskapet ville ha betalt for rettighetene til å bruke en immateriell eiendel hvis det måtte lisensiere det fra en tredjepart. Denne estimeringen er basert på et utvalg av lisensavtaler for lignende eiendeler. Disse avtalene blir vanligvis ikke offentliggjort, så det kan være vanskelig å utlede den nødvendige komparative informasjonen.

Bokført verdi . Bokført verdi er beløpet som aksjonærene ville motta hvis selskapets eiendeler, forpliktelser og foretrukne aksjer ble solgt eller nedbetalt til nøyaktig det beløpet de er registrert i selskapets regnskapsregister. Det er høyst usannsynlig at dette noen gang faktisk vil finne sted, fordi markedsverdien som disse artiklene vil bli solgt eller betalt av på, kan variere betydelig fra de registrerte verdiene.

Bedriftsverdi . Hva ville verdien av et målselskap være hvis en erverver kjøper alle aksjene sine på det åpne markedet, betaler av eksisterende gjeld og holder igjen kontanter på målets balanse? Dette kalles bedriftsverdien til en bedrift, og det er summen av markedsverdien av alle utestående aksjer, pluss total utestående gjeld minus kontanter. Bedriftsverdi er bare en teoretisk form for verdsettelse, fordi den ikke påvirker effekten på markedsprisen på et målselskaps aksjer når overtakelsestilbudet er kunngjort. Det inkluderer heller ikke effekten av en kontrollpremie på prisen per aksje. I tillegg kan den gjeldende markedsprisen ikke være en indikasjon på den virkelige verdien av virksomheten hvis aksjen handles tynt, siden noen få handler kan endre markedsprisen vesentlig.

Flere analyser . Det er ganske enkelt å samle informasjon basert på finansiell informasjon og aksjekurser i børsnoterte selskaper, og deretter konvertere denne informasjonen til verdsettelsesmultipler som er basert på selskapets ytelse. Disse multiplene kan deretter brukes til å utlede en omtrentlig verdsettelse for et bestemt selskap.

Diskonterte kontantstrømmer . En av de mest detaljerte og forsvarlige måtene å verdsette en virksomhet er gjennom bruk av diskonterte kontantstrømmer. Under denne tilnærmingen konstruerer overtakeren de forventede kontantstrømmene til målselskapet, basert på ekstrapoleringer av den historiske kontantstrømmen og forventninger om synergier som kan oppnås ved å kombinere de to virksomhetene. En diskonteringsrente blir deretter brukt på disse kontantstrømmene for å komme til en løpende verdsettelse for virksomheten.

Replikasjonsverdi . En erverver kan legge en verdi på et målselskap basert på estimatet av utgiftene de måtte pådra seg for å bygge virksomheten "fra bunnen av." Å gjøre det vil innebære å øke kundens bevissthet om merkevaren gjennom en lang rekke reklame og andre merkevarebyggingskampanjer, samt å bygge et konkurransedyktig produkt gjennom flere iterative produktsykluser. Det kan også være nødvendig å få godkjenninger fra myndighetene, avhengig av produktene som er involvert.

Sammenligningsanalyse . En vanlig form for verdsettelsesanalyse er å bla gjennom oppføringer av anskaffelsestransaksjoner som er fullført det siste året eller to, trekke ut dem for selskaper i samme bransje og bruke dem til å estimere hva et målselskap skal være verdt. Sammenligningen er vanligvis basert på enten et mangfold av inntekter eller kontantstrøm. Informasjon om sammenlignbare anskaffelser kan hentes fra offentlige arkiver eller pressemeldinger, men mer omfattende informasjon kan fås ved å betale for tilgang til en av flere private databaser som samler denne informasjonen.

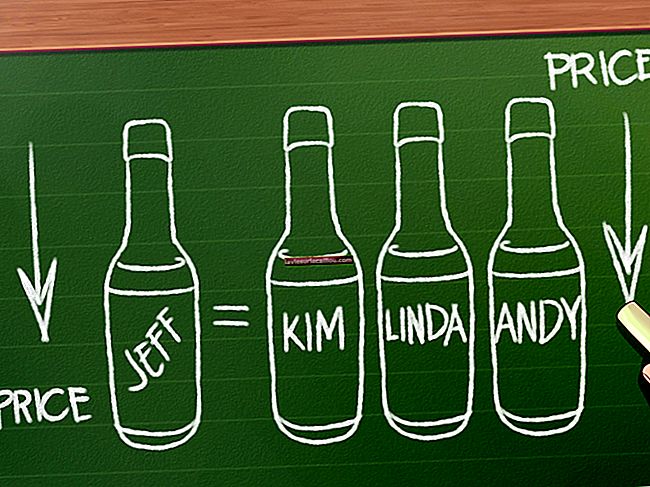

Prispunkt for influencer . Et potensielt viktig poeng som påvirker prisen, er prisen som viktige påvirkere kjøpte inn i målselskapet. For eksempel, hvis noen kan påvirke godkjenningen av et salg, og den personen kjøpte aksjer i målet til $ 20 per aksje, kan det være svært vanskelig å tilby en pris som er på eller under $ 20, uavhengig av hva andre verdsettelsesmetoder kan gi til en pris. Prispunktet for influencer har ingenting med verdsettelse å gjøre, bare den minimale avkastningen som viktige påvirkere er villige til å akseptere på basiskostnaden.

Børsnotering . Et privateid selskap med eiere som ønsker å selge det, kan vente på tilbud fra potensielle erververe, men å gjøre det kan føre til argumenter om verdien av selskapet. Eierne kan få et nytt synspunkt ved å ta selskapet offentlig midt i oppkjøpsforhandlingene. Dette har to fordeler for det selgende selskapet. For det første gir det selskapets eiere muligheten til å fortsette med det første børsnoteringen og til slutt få likviditet ved å selge sine aksjer på det åpne markedet. Det gir også en ny mening om verdsettelsen av selskapet, som selgerne kan bruke i sine forhandlinger med eventuelle overtakere.

Strategisk kjøp . Den ultimate verdsettelsesstrategien fra målselskapet er det strategiske kjøpet. Dette er når erververen er villig til å kaste ut alle verdsettelsesmodeller og i stedet vurdere de strategiske fordelene ved å eie målselskapet. For eksempel kan en oppkjøper oppmuntres til å tro at den trenger å fylle et kritisk hull i produktlinjen, eller å raskt gå inn i en produktnisje som anses å være nøkkelen til fremtidig overlevelse, eller å skaffe seg en nøkkelbit av intellektuell eiendom. I denne situasjonen kan den betalte prisen være langt utover det beløpet som en rasjonell undersøkelse av problemene ellers antyder.